¿Cuánto valen las acciones del Valencia CF?

A principios de año se reformó la ley del mercado de valores 24/1988 en su artículo 30 bis de la Ley 24/1988 que pasó a señalar:

La obligación de publicar un folleto no será de aplicación a ninguno de los siguientes tipos de ofertas, que, consecuentemente a los efectos de esta Ley, no tendrán la consideración de oferta pública:

- Una oferta de valores dirigida exclusivamente a inversores cualificados.

- Una oferta de valores dirigida a menos de 100 personas físicas o jurídicas por Estado miembro, sin incluir los inversores cualificados.

- Una oferta de valores dirigida a inversores que adquieran valores por un mínimo de 50.000 euros por inversor, para cada oferta separada.

- Una oferta de valores cuyo valor nominal unitario sea al menos 50.000 euros.

- Una oferta de valores por un importe total inferior a 2.500.000 euros, cuyo límite se calculará en un período de 12 meses.

Lo que motivó la reforma legal fue la agresiva campaña publicitaria de Nueva Rumasa para colocar sus emisiones de deuda entre el público en general. Resulta sangrante que la conversión de los equipos españoles en SAD no tuviera el mismo tipo de protección a pesar de implicar a miles de pequeños inversores. De todas maneras, una vez promulgada supone que cualquier futura oferta deba cumplir los requisitos establecidos por la CNMV, vayan o no a cotizar en un mercado organizado.

El primer equipo de fútbol que parecía iba a ver a sus acciones sometidas al nuevo reglamento parecía ser el Valencia CF. Pero el emisor no sería el equipo sino la Fundación Valencia CF propietaria del 72% del capital del equipo levantino. La fundación no es más que un instrumento del gobierno autonómico para reflotar el equipo al igual que ha hecho con Levante y Elche. Sin apenas recursos ha financiado su aportación al capital del equipo a través de un préstamo otorgado por Bancaja, la caja de ahorros con sede en Valencia, avalado por la Generalitat de Valencia. Para que la caja recuperara su inversión, la fundación revendería parte de sus acciones entre los aficionados. Y ahí debería comenzar el papel de la CNMV... ¡debería!...

Y debería porque al final no ha sido así. La Fundación ha iniciado el proceso de venta de acciones por importe menor de 2.500.000 €, con lo que ya no se encuentra dentro de la consideración de oferta pública. ¿Por qué la Fundación no ha superado ese límite? La presentación de un folleto ante la CNMV no parece un obstáculo insalvable, después de todo la legislación no exige a existencia de beneficios para la emisión y la admisión del folleto en ningún caso supone que la comisión exprese ningún tipo de recomendación sobre la bondad de los títulos.

Lo único que se exige es que el folleto incluya toda la información necesaria para que los inversores puedan formular una opinión fundada sobre la inversión que se les propone (Art. 28 LMV). Pero es que es mucho pedir en el fútbol.

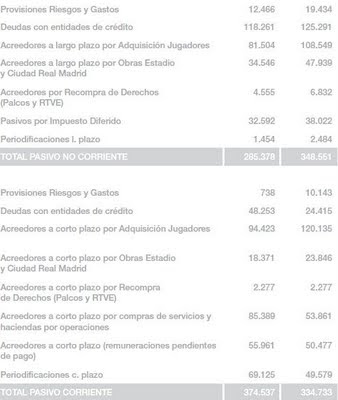

Para curarse en salud, Bancaja ha pedido un informe a Deloitte sobre la valoración del equipo que advierte que las acciones del Valencia CF no tienen ningún valor económico y advierte de que la SAD tiene un desequilibrio patrimonial y una previsión de ingresos insuficiente para pagar los vencimientos de deuda anuales. Esta información la incluye la caja de ahorros en la información pre -contractual para todos aquellos compradores de acciones.

¿Cómo justificar entonces pedir un precio de 56,5 euros por acción? Los vendedores dicen que aparecerán compradores movidos por los sentimientos que no por ser intangible resulta barato. Sobre todo cuando la Fundación las compró a 48,08 euros en la última ampliación. El aumento de precio se debe al pago de intereses a Bancaja. Lo que explica el interés de la caja por el éxito de la venta aunque no cobre ningún tipo de comisión por lo que llega a ofrecer préstamos para financiar la compra de acciones entre sus clientes.

A pesar de eso, la Fundación ya ha logrado vender una cuarta parte de la cantidad ofrecida en esta primera venta. La explicación puede venir de los descuentos en los abonos a aquellos accionistas con un numero determinado de acciones. En estos momentos hay numerosos abonados que no son accionistas o no llegan a ese número mínimo de acciones.

No es un mal motivo para la compra. Hay otros muchos equipos que ofrecen ese tipo de descuentos a los accionistas. Eso permite que las SAD se asemejen a las cooperativas de usuarios o mutualidades quedando en propiedad de sus clientes. Pero eso no impide por ello solo que tenga valor económico. Todo lo contrario, existe una retribución que en vez de dividendo es en forma de descuento en la compra del producto del equipo: los abonos. Es sencillo calcular el valor económico: la actualización de los descuentos que se obtendrían en el futuro. Pero para dicho cálculo es necesario que la viabilidad de la SAD sea incuestionable. No se trata de exigir grandes beneficios sino simplemente asegurar la continuidad del equipo para lo que se precisa un endeudamiento reducido y un resultado equilibrado. De lo contrario la inversión no será más que una donación que no servirá para nada ante futuras necesidades de ampliaciones de capital o incluso la desaparición. Ese es el problema de las acciones del Valencia CF y no los llamamientos a los sentimientos de los aficionados para venderlas.

Además recurrir a los sentimientos de pertenencia para la venta de las acciones destapa otra debilidad de la operación. Los nuevos accionistas apenas tendrán peso en las decisiones del equipo porque existirá un accionista mayoritario, la Fundación, que seguirá controlando la SAD aunque se desprenda del pequeño paquete que pone a la venta. ¿Eso motiva un sentimiento de pertenencia o de comparsa?

Más en Euros y Balones: ¿Quién protege al accionista del fútbol?

¿Se supone que una de las intenciones de la Generalitat era que las acciones se repartieran entre los aficionados?

ResponderEliminar¿crees que esto de las fundaciones se acabará aplicando en otras comunidades y clubs?

Creo que la intención de la Generalitat era inyectar dinero público en el fútbol y utilizaron el sistema de fundaciones para hacerlo parecer presentable.

ResponderEliminarPreferiría que en otras comunidades en los que se ha inyectado dinero publico (en la mayoría) se hubiera utilizada este sistema que es menos malo que permitir que las SAD sigan controladas por los mismos que las arruinaron. Debería ser una reclamación de los aficionados.